- Nos missions l’expertise

- Tous sinistres relatifs aux désordres

de la construction et du bâtiment- Fondations et infrastructures

- Toitures, charpentes et couvertures

- Fissures structurelles

- Humidité

- Corrosion des armatures du béton armé en façade des bâtiments

- Défauts d’étanchéité des façades

- Désordres de dallages

- Désordres affectant les balcons

- Problèmes liés aux traitements des bois

- Désordres sur piscine privative

- Désordres des constructions ossatures bois

- Remontées capillaires

- Dégâts des eaux

- Incendies

- Vols / cambriolages / vandalisme

- Décence des logements Normes,

- Expertise ouvrages d’art

- Expertise immobilier locatif particuliers /professionnels

- Moisissures

- Juridique / judiciaire

- Techniques et pathologies

- Immobilières

- Diagnostics techniques Globaux (DTG)

- Audit techniques et risques et risques assurances

- Avis technique sur une ou plusieurs pathologies de l’habitat.

- Expertises achat/vente (VEFA, CCMI)

- Expertise valeur vénale

- Bilan de santé de la construction immeuble et habitation

- États des lieux (seules les sorties de locations)

- Gestionnaire de tous sinistres lourds pour les bailleurs

- Accoustique bruits

- Règlementaires / garanties

- Energie renouvelable

- Tous sinistres relatifs aux désordres

- Bureaux d’études

- Copropriétés / Syndics

- Préjudice de jouissance

- Trouble dejouissance

- Préjudice esthétique

- Perte d’exploitation

- Préjudice économique

1) Préjudice de jouissance

Vous êtes victime et vous êtes sur le point d’engager un procès contre le responsable de votre préjudice.

De quelle nature est-il ? Il est peut-être question d’un préjudice dû à un trouble de jouissance.

Préjudice de jouissance : conditions d’octroi. L’octroi d’un préjudice relève, en droit français, du droit commun de la responsabilité, contractuelle (articles 1194 et suivants du Code civil) ou délictuelle (articles 1240 et suivants du Code civil).

Définition du préjudice de jouissance

Le préjudice consiste en une atteinte portée par un tiers :

- Aux droits ;

- Aux intérêts ;

- A l’intégrité physique ou morale ;

- Au bien-être de quelqu’un.

La jouissance d’un bien est l’un des attributs de la propriété juridique de celui-ci. En effet, l’article 544 du Code civil dispose que « la propriété est le droit de jouir et de disposer des choses de la manière la plus absolue, pourvu qu’on n’en fasse pas un usage prohibé par les lois ou par les règlements ». Le préjudice de jouissance est donc une atteinte au droit de propriété, que le bien soit meuble ou immeuble.

Entre en ligne le Logement insalubre ou indécent,

Préjudice de jouissance : conditions d’octroi

L’octroi d’un préjudice relève, en droit français, du droit commun de la responsabilité, contractuelle (articles 1194 et suivants du Code civil) ou délictuelle (articles 1240 et suivants du Code civil).

Pour cela, il faut que soient réunis :

- Un fait générateur de responsabilité/une faute ;

- Un lien de causalité entre cette faute et le préjudice.

Le préjudice doit être certain. Pour subir un préjudice de jouissance, le propriétaire du bien doit avoir subi en atteinte ou une privation concernant celui-ci. Le bien doit avoir été immobilisé, endommagé de telle manière à ce que son propriétaire ou locataire subisse un « trouble de jouissance ». Le préjudice doit être indemnisable.

Un préjudice tiré de loyers non perçus sur un bien mis en location de manière illégale ne sera pas indemnisable.

Évaluation du préjudice de jouissance

L’évaluation du préjudice doit correspondre à la réalité du trouble subi par la victime. C’est le ou les juges, chargés de l’affaire, qui se prononceront sur le montant de l’indemnité, en fonction des éléments du dossier.

Il convient donc d’établir de manière objective :

- La durée du trouble,

- La valeur correspondante à la perte d’usage de la chose.

La durée de l’immobilisation ou de l’impossibilité d’utilisation du bien est toujours l’objet de vives controverses. Il n’est pas aisé de déterminer objectivement quelle est la durée nécessaire pour la réalisation de travaux ou une remise en état de la chose.

La Cour de cassation considère que c’est une question qui relève de l’appréciation souveraine des juges du fond (Cass. Civ. 2, 8 juill. 1987 : Bull. civ. 1987, II, n° 152).

L’indemnité versée du fait d’un préjudice de jouissance vient couvrir :

- La perte de l’utilisation du bien sur une durée déterminée, ou sa valeur de remplacement.

- L’indemnisation de la perte de jouissance ne soulève pas de difficulté particulière lorsque la victime a été tenue de louer un bien équivalent dans l’attente de la remise en état du sien.

Les difficultés relatives à la durée et la valeur du bien sont alors amoindries.

Enfin, il n’est pas rare de devoir faire intervenir un expert, d’assurances ou judiciaire, afin qu’il chiffre le préjudice de jouissance subi. Nous rappelons qu’un expert d’assurance est mandaté par votre compagnie et la représente elle et non vous !

Exemple : En cas de sinistre dégât des eaux rendant une pièce inhabitable, l’expert va déterminer au prorata de la surface du bien de combien doit être réduit le loyer. Cette évaluation constitue le préjudice de jouissance.

Les juges du fond apprécient souverainement l’existence du préjudice de jouissance.

Sont prises en compte objectivement la durée du trouble et une éventuelle indemnisation par l’assurance souscrite par la victime.

La réparation intégrale du préjudice constitue l’un des piliers du droit de la responsabilité civile. L’indemnisation globale comprend, non seulement les préjudices matériels, mais également des préjudices consécutifs, à savoir les dommages immatériels, comme le trouble de jouissance. Les juges apprécient souverainement l’existence de ce trouble.

Pas de réparation forfaitaire du préjudice de jouissance

Les juges ne peuvent refuser de réparer le préjudice dont ils constatent l’existence.

La réparation du trouble de jouissance ne peut être fixée forfaitairement.

- Article 1217 du Code civil

- Article 1732 du Code civil

Dégradations non mentionnées dans l’état des lieux de sortie

Il importe peu qu’un état des lieux de sortie révèle l’existence de plusieurs désordres qui n’apparaissent pas dans l’état des lieux d’entrée.

Dès lors que le juge a constaté l’existence en son principe du dommage résultant des désordres invoqués par le bailleur, il ne peut refuser d’évaluer le montant des dommages.

- Article 4 du Code civil

Le juge ne peut refuser de statuer en se fondant sur l’insuffisance des preuves qui lui sont fournies par les parties et ne peut, en conséquence, refuser d’évaluer le montant d’un dommage dont il constate l’existence en son principe.

Le préjudice de jouissance invoqué doit être suffisamment démontré tant dans son principe que dans son étendue pour être correctement indemnisé.

Le recours à l’expertise judiciaire peut permettre de faciliter cette démonstration afin d’emporter la conviction des juges saisis ; à défaut, le plaideur s’expose à ce que la réparation de son préjudice au titre du trouble de jouissance soit réduite à un strict minima.

Il résulte de plusieurs articles du Code civil et textes de loi que le bailleur doit veiller à ce que le locataire du logement puisse disposer et jouir sereinement de celui-ci. Dans le cas contraire, le trouble de jouissance pourra mener à la réparation du préjudice causé.

Ainsi il pèse sur le bailleur de l’immeuble la responsabilité de s’assurer de la jouissance normale du logement à disposition du locataire. C’est l’ensemble des articles 1719 alinéa 3 et 1721 du Code civil ainsi que de l’article 6 de la loi de 1989 tendant à améliorer les rapports locatifs qui prévoient que le bailleur est obligé « d’en faire jouir paisiblement le preneur pendant la durée du bail » (la chose louée, c’est-à-dire le logement).

Différents Thèmes non exhaustifs que le cabinet J.D.T.G peut abordés

indemnisation du préjudice de jouissance en droit privé, article 815-9 du Code civil, propriétaire indivisaire, procédure d’indemnisation, jurisprudence, législation, jouissance en droit privé, préjudice de jouissance, article L126-1 du Code des assurances, détenteurs, obligations, règlement de copropriété, article 311-1 du Code pénal, troubles du voisinage etc.

2) Trouble de jouissance

On parle de trouble de jouissance lorsque le propriétaire d’un logement ne garantit pas au locataire le confort nécessaire dans son habitation, ne lui permet pas de l’occuper sereinement.

La loi l’impose : tout bailleur doit assurer à son locataire la jouissance paisible de son logement.

Selon la loi, un propriétaire est obligé d’assurer à son locataire la jouissance paisible de son habitation. Cela signifie qu’il doit permettre au locataire d’occuper et de profiter de son logement, sans inconvénients, pendant toute la durée du bail.

Qu’est-ce que le trouble de jouissance du locataire ?

On parle de trouble de jouissance lorsque le propriétaire d’un logement ne garantit pas au locataire le confort nécessaire dans son habitation, ne lui permet pas de l’occuper sereinement.

La loi l’impose : tout bailleur doit assurer à son locataire la jouissance paisible de son logement. Le Code civil en son article 1721 le stipule : « Il est dû garantie au preneur pour tous les vices ou défauts de la chose louée qui en empêchent l’usage, quand même le bailleur ne les aurait pas connus lors du bail. S’il résulte de ces vices ou défauts quelque perte pour le preneur, le bailleur est tenu de l’indemniser ».

Trouble à la jouissance du locataire : des exemples

Le propriétaire doit s’abstenir de tout acte qui pourrait causer un trouble de jouissance du logement. Il est à la fois responsable de l’entretien du logement et des défauts cachés qui sont un obstacle à l’usage normal du logement.

Quelques exemples de troubles que peut rencontrer le locataire :

- L’introduction du propriétaire dans le logement sans autorisation du locataire,

- L’impossibilité d’utiliser une pièce à cause de l’humidité,

- La présence d’amiante ou autres substances néfastes ;

- La présence d’insectes ou de nuisibles,

- La persistance de mauvaises odeurs.

Mais aussi…

Le propriétaire doit également entretenir les locaux, les parties communes en état de servir et à l’usage prévu par le contrat, c’est à dire de l’immeuble. Le bailleur n’a pas le droit de faire, sans le consentement du locataire, des changements à l’état des lieux loués,

par exemple:

- Refus d’installer une boite aux lettres,

- Absence d’installations électriques et de robinets d’eau,

- Cessation de fourniture du chauffage collectif prévu par le bail,

- Refus d’accès à l’ascenseur, etc.

Les cas où le propriétaire ne peut être mis en cause

Il existe certains cas dans lesquels le propriétaire ne peut pas être mis en cause, à savoir

- Si le trouble de jouissance est causé par un tiers, comme le voisinage, des squatteurs… Par exemple, des voisins qui feraient du tapage nocturne, occasionneraient régulièrement des nuisances sonores),

- Si le trouble de jouissance fait suite à un cas de force majeure, notamment à une catastrophe naturelle (inondation, ouragan, tempête…),

- Si le trouble de jouissance est dû à une négligence ou une faute du locataire.

Les recours en cas de trouble de jouissance

Si vous avez un doute concernant l’état ou l’entretien de votre logement, commencez par consulter le guide mis à disposition par le gouvernement sur les caractéristiques d’un logement décent. Ce dernier décrit, pièce par pièce, les critères nécessaires pour qu’un logement réponde aux normes de décence en vigueur, ainsi que les démarches et recours en cas de non-conformité.

Régler le problème à l’amiable

En cas de trouble de jouissance, avant de se lancer dans une procédure judiciaire, il est conseillé d’essayer de dialoguer avec le propriétaire pour lui exposer le problème et tenter de le régler à l’amiable. Après tout, le problème vient peut être d’une négligence du propriétaire, qu’il sera prêt à entendre, et pas forcément d’une volonté délibérée.

Attention : Même si vous subissez un trouble de jouissance important, ne prenez jamais l’initiative de diminuer votre loyer ou de cesser de le payer. Sans l’accord du propriétaire ou de la justice, cela risque de se retourner contre vous.

Envoyez un courrier recommandé avec accusé de réception à votre propriétaire en faisant état du trouble de jouissance. Ainsi, vous aurez une preuve que vous avez tenté de régler le problème à l’amiable.

Saisir la justice

Si le propriétaire ne répond pas dans les 2 mois ou refuse d’accéder à votre demande, vous pouvez saisir la Commission Départementale de Conciliation. Celle-ci vous aidera à trouver une solution et fera office de médiateur entre vous et votre propriétaire.

Dernier recours si cette solution n’aboutit pas : saisir la justice. Après étude de votre dossier et de votre situation, si la justice tranche en votre faveur, vous pourrez peut être obtenir :

- Une réduction – parfois dispense – de loyer jusqu’à l’accomplissement des travaux nécessaires,

- La réalisation de travaux, de mise en conformité,

- Des dommages et intérêts, des réparations financières pour compenser la non jouissance paisible des lieux.

Selon votre contrat d’assurance habitation, vous bénéficiez peut-être d’une garantie protection juridique. Si c’est le cas, vous pouvez vous faire aider dans vos démarches ! Expert, Avocat.

Trouble de jouissance dans les parties communes

Le bailleur peut être condamné avec le syndicat des copropriétaires à réparer le préjudice subi par le locataire.

Le bailleur est tenu envers le locataire à une obligation de jouissance paisible résultant de l’article 1719-3° du code civil.

Le bailleur doit faire cesser les dégradations y compris dans les parties communes. Il doit faire toute diligence pour faire intervenir le syndicat des copropriétaires le plus rapidement possible.

3) Préjudice esthétique

Désordre esthétique : responsabilité décennale ou contractuelle ?

En présence de désordres esthétiques affectant des bâtiments non considérés comme « de grand standing », la responsabilité décennale du constructeur ne peut être engagée. En revanche, la responsabilité contractuelle de droit commun de l’entreprise, et celle du fabricant, subsistent.

Deux (2) fondements juridiques sont envisageables pour obtenir réparation de désordres esthétiques : la responsabilité décennale ou la responsabilité contractuelle de droit commun.

L’exemple portait sur le ravalement de façades de plusieurs immeubles d’une copropriété dans le cadre d’une rénovation. Après réception, des désordres esthétiques consistant en des différences de teintes, de traces de coulure apparaissent.

La responsabilité décennale et la difficile preuve de l’impropriété à destination, à l’interprétation.

En matière de rénovation, la responsabilité décennale est applicable uniquement si l’entreprise réalise un ouvrage au sens de l’article 1792 du Code civil. Le cas des travaux de ravalement est significatif. De jurisprudence constante, la Cour de cassation considère que la rénovation d’une façade ayant une pure fonction esthétique ne constitue pas un ouvrage. A l’inverse, le ravalement peut être qualifié d’ouvrage lorsqu’il a une fonction d’imperméabilisation ou d’étanchéité

En l’espèce, les enduits réalisés avaient un rôle d’imperméabilisation des façades et pouvaient donc être qualifiés d’ouvrage.

Néanmoins, la garantie décennale ne peut être mobilisée qu’en présence d’un désordre compromettant la solidité de l’ouvrage ou le rendant impropre à sa destination. En l’absence de définition légale, cette dernière notion est appréciée subjectivement par les tribunaux.

Un désordre esthétique généralisé (fissures) pouvait relever de la garantie décennale, pour une façade constituant « l’un des éléments du patrimoine architectural ou pour une villa de grand standing.

La responsabilité contractuelle de droit commun du constructeur et du fabricant.

Selon le cas recherche de la condamnation solidaire du constructeur et du fabricant sur le fondement de la responsabilité contractuelle de droit commun. Gain de cause possible en passant par une expertise celle prioritaire de notre cabinet spécialisé J.D.T.G et en appui d’un expert judiciaire nommé par le tribunal, l’avocat est dans ce cas précis d’une aide en matière de procédure et de rédaction des documents judiciaires. Après l’expertise, l’avocat assigne en réparation de ses préjudices le client.

Le régime des garanties en matière de ravalement de façades

La Cour de cassation considère que les travaux de ravalement comportant l’adjonction d’un revêtement d’étanchéité constituent la construction d’un ouvrage.

Il faut donc faire la distinction entre les travaux de réparation et d’entretien et les véritables travaux de construction d’un ouvrage, la frontière étant délicate lorsqu’on est en présence d’un bâtiment déjà existant.

Un ravalement remplissant uniquement une fonction esthétique et non d’étanchéité ou de protection thermique ne constitue pas un ouvrage ressortissant à la garantie décennale des constructeurs de l’ article 1792 du Code civil , de sorte que les désordres ne peuvent, en conséquence, relever que de la seule responsabilité contractuelle de droit commun de l’entrepreneur, non couverte par les contrats d’assurance de responsabilité décennale.

A bon droit, les peintures, qui n’avaient qu’un rôle esthétique, ne constituaient pas un ouvrage au sens de l’ article 1792 du Code civil , ni un élément d’équipement, ni un élément constitutif d’ouvrage, et qu’il en résultait qu’elles ne relevaient pas des dispositions de l’ article 1792-3 du Code civil , a exactement déduit que, s’agissant des désordres affectant ces peintures, seule était applicable la responsabilité contractuelle de droit commun, quelles que soient les conséquences quant à la destination des lieux, (entrepreneur, et ou fournisseur)

La perte d’une (belle) vue totale ou partielle, une perte d’ensoleillement

Indemnisation du préjudice.

Une belle vue panoramique sur la mer, une vallée ou une montagne apporte une valeur appréciable significative à un appartement ou une maison.

Néanmoins Il n’y a pas de droit acquis à la vue, et un voisin peut donc obtenir un permis de construire sur la parcelle voisine même si cela a pour effet d’occulter une partie ou totalement cette vue. Il n’y a donc pas de « privilège, droit de vue » sauf à démontrer par exemple que le règlement ou le cahier des charges du lotissement, du PLU … interdit des constructions qui dépasseraient une certaine hauteur par exemple pour préserver la dite vue.

Ainsi, la seule perte d’une vue panoramique ou d’une vue sur l’horizon n’est pas suffisante pour obtenir un droit à réparation ou une remise en état.

Le permis de construire du voisin ne pourra pas être annulé pour cette raison qui relève du droit civil (droit de propriété) et non du droit de l’urbanisme.

Une simple privation de la vue ne constitue pas une atteinte à l’intérêt des lieux avoisinants et de ce fait une autorisation d’urbanisme ne peut être refusée pour ce seul motif.

Mais dans certains cas, le préjudice est tel que le propriétaire peut avoir recours à la solution des troubles anormaux du voisinage.

Le recours à la solution des troubles anormaux du voisinage applicable au droit de la responsabilité civile est bien souvent le seul moyen d’obtenir réparation.

Le recours à la solution des troubles anormaux du voisinage (cas d’espèce traité par notre cabinet en expertise et avis technique J.D.T.G, puis confié à un cabinet d’avocats spécialisés partenaires)

Considérant l’article 544 du code civil « La propriété est le droit de jouir et disposer des choses de la manière la plus absolue, pourvu qu’on n’en fasse pas un usage prohibé par les lois ou par les règlements. »

Rappelons qu’il n’existe pas de « privilège de vue », mais la jurisprudence civile est perméable à certaines doléances si elles sont formulées et bien formulées factuelles dans les délais de prescription qui est de 5 années.

Lorsque la construction est particulièrement disgracieuse et créé un trouble anormal au voisinage, la responsabilité civile du voisinage peut-être engagée, mais les réparations sont limités selon nos informations à des dommages et intérêts et très rarement au choix du juge de la démolition de l’ouvrage rechercher par les requérants en justice. Il en va de même pour l’exposition solaire.

Les cas et les solutions sont diverses et variées en faisant appel au cabinet J.D.T.G vous aurez un premier aspect et avis technique, qui sera le départ de votre réflexion à la suite que vous donnez à votre préjudice estimé. En rappelant que les procédures judiciaires sont parfois longues et onéreuses.

Les cas contestables, mais qui ne signifie pas un gain de cause,

- Un garage d’une hauteur inhabituelle qui provoque une obstruction de la vue,ainsi qu’une perte d’ensoleillement,

- La construction d’un mur de 10 mètres de faîtage, à moins de 2 m d’un pavillon voisin, et qui entraîne une perte de vue et d’ensoleillement quasi permanente,

- Un possible panneau publicitaire juste en limite de parcelle,

- La vue peut être altérée par des plantations, arbres etc. Le recours est possible contre le propriétaire négligeant gênant la vue de ses voisins, en l’absence d’usage locaux ou de règlement particulier dans la commune.

- Le préjudice esthétique est également à prendre en compte dû à un haut mur pignon, une perte importante de luminosité, la création de vues directes, des contraintes imposées par l’entretien et le ravalement du mur. (autant de situation à étudier en expertise et avis technique par notre cabinet D.T.G avant toute démarche judiciaire, sans oublier les démarches amiables)

Tous ces préjudices ont entraîné ou peuvent entraîner une dépréciation de la valeur de votre bien.

Fissuration inesthétique après des travaux sur un immeuble existant.

L’ensemble de la façade a été revêtu d’un enduit monocouche projeté. Environ trois mois après l’achèvement des travaux, une fissuration est apparue sur l’enduit extérieur, suivant le contour d’anciennes baies refermées en maçonnerie standard (parpaings).

Avis d’un expert du cabinet J.D.T.G.

La fissuration est due aux déformations différentes des matériaux hétérogènes (pierres d’origine et parpaings de remplissage) constituant le support de l’enduit monocouche. Ce dernier n’a pas absorbé les déformations en raison de l’absence d’un grillage qui aurait dû être mis en œuvre à cheval de la limite entre les matériaux différents. Les fissures n’étant en l’occurrence pas infiltrantes, la réparation ne s’impose que pour supprimer un défaut d’aspect esthétique sur l’immeuble.

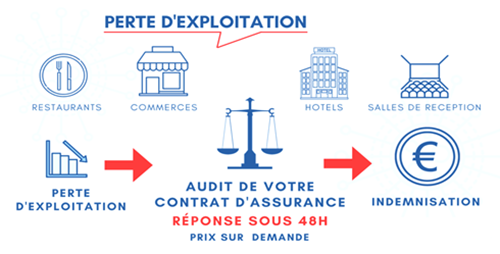

4) Perte d’exploitation

Les garanties de la discorde

Dénommée « Perte d’exploitation » dans les activités industrielles et commerciales,

« Pertes financières » dans les activités de services, la mise en place de cette garantie répond à la nécessité, après un sinistre (incendie, dégâts des eaux …), de maintenir le chiffre d’affaire afin de pérenniser l’activité.

La perte d’exploitation est une notion juridique qui définit des pertes ou un manque à gagner pour une entreprise. Dans le langage financier, elle correspond à un résultat d’exploitation négatif.

Avec la crise mondiale du Covid-19 en mars 2020 pour la France, la couverture des pertes d’exploitation sans dommages est devenue un sujet de crispation pour les clients et les intermédiaires.

Non obligatoires, ces garanties sont rédigées différemment d’un contrat à l’autre, ce qui entretient la confusion.

Nos commentaires selon la diffusion d’informations des médias

La colère des restaurateurs, hôteliers et commerçants contraints de baisser le rideau le 14 mars en raison du Covid-19 a mis à mal l’image des assureurs. Au cœur des crispations : les contrats d’assurance contre les pertes d’exploitation sans dommages. Après s’être évertuée pendant plusieurs semaines à expliquer que ces garanties ne pouvaient couvrir un risque systémique tel qu’une pandémie, la profession a vu, peu à peu, sa communication se fissurer sous l’effet des annonces de plusieurs assureurs.

En effet, comment expliquer aux clients qu’en dépit des déclarations de la profession sur la non-assurabilité de la pandémie, certains assureurs couvrent malgré tout les pertes d’exploitation ? La réponse réside dans la rédaction des différents contrats commercialisés. « Les risques qui n’étaient pas couverts contractuellement ne peuvent pas être indemnisés. En revanche, certains contrats d’assurance prévoient la prise en charge des pertes d’exploitation en cas de fermeture administrative d’activité ou de dommages non matériels. Je vous invite à bien lire les conditions de votre contrat et, s’il est mentionné les termes que j’ai cités juste avant, vous devez être évidemment indemnisé sans délai »,

La perte d’exploitation et le monde des assureurs.

Tout sinistre a généralement une incidence sur l’activité de la société : une baisse de l’activité voire une absence totale de chiffre d’affaires. De ce fait, le chef d’entreprise risque d’avoir des difficultés à faire face à ses dépenses : règlement des fournisseurs, remboursement de crédits, paiement des salaires et des charges sociales…

L’assurance perte d’exploitation permet de se couvrir contre ce risque, par le biais du versement d’une indemnité à l’entreprise, dans le but de rétablir la situation financière tel qu’elle était à l’origine.

Une assurance qui s’adapte à l’activité de votre entreprise, quel que soit votre métier,

- Pertes d’exploitation commerçant : l’assurance compense vos pertes s’il devient impossible d’accéder à votre magasin suite à l’explosion d’une conduite de gaz dans votre quartier.

- Pertes d’exploitation Profession libérale: si vous vous blessez lors d’un séjour à la montagne et devez rester alité, l’assurance couvre votre perte de chiffre d’affaires pendant la durée de votre arrêt de travail.

- Pertes d’exploitation Fabricant, Grossiste: vous êtes indemnisé si un court-circuit sur une de vos machines vous oblige à interrompre temporairement la production.

- Pertes d’exploitation Entrepreneur BTP : l’assurance prend en charge le chiffre d’affaires que vous auriez dû réaliser si vous n’aviez pas été immobilisé plusieurs semaines à la suite d’un accident.

- Pertes d’exploitation Professionnel de l’Automobile : garagiste, vous êtes couvert en cas de baisse d’activité suite à l’incendie de l’entrepôt de votre fournisseur, abritant les marchandises qu’il devait vous livrer.

- Pertes d’exploitation Agriculteur Viticulteur : l’assurance vous indemnise si votre quota laitier n’est pas réalisé suite à l’endommagement de votre salle de traite par un orage.

Vous avez investi beaucoup d’argent dans votre entreprise. Alors si un sinistre venait à endommager votre établissement, vous obligeant à réduire ou interrompre votre activité, vous seriez dans une position fragile : chiffre d’affaires en baisse, mais faisant toujours courir vos charges fixes.

La garantie Perte d’exploitation des assureurs à quelques variantes prêts (bien lire vos contrats) permet de préserver votre marge brute.

Découvrez une définition, les événements couverts et les modalités d’indemnisation.

Avertissement : La mise en œuvre de l’assurance perte d’exploitation est subordonnée à l’existence, au jour du sinistre, d’une assurance couvrant pour un montant suffisant les dommages matériels directs causés par les événements garantis.

Définition de l’assurance pertes d’exploitation

La garantie Pertes d’Exploitation est une garantie qui s’avère primordiale en cas de sinistre majeur (incendie, inondation, tempête…) dans vos locaux.

En effet, si un sinistre vous obligeait à réduire votre activité, ou pire encore à la stopper quelques temps, votre chiffre d’affaires serait clairement affecté. Vos charges variables diminueraient aussi bien sûr, mais vos charges fixes, elles ne bougeraient pas: loyers, remboursement de prêt, salaires, charges sociales…

Ce déséquilibre financier entraînerait forcément une perte de marge brute et mettrait en péril toute votre entreprise…

L’assurance Pertes d’exploitation vous indemnise pour vous permettre de vous retrouver dans la situation financière qui aurait été la vôtre si vous n’aviez pas dû interrompre ou réduire votre activité suite au sinistre qui a affecté votre entreprise.

Quels événements sont couverts par l’assurance pertes d’exploitation ?

Vous pouvez assurer votre entreprise pour les interruptions d’activité dues à différents événements garantis dans votre contrat d’assurance.

Les sinistres pouvant entraînés une indemnisation de l’entreprise grâce au contrat d’assurance perte d’exploitation sont les suivants :

- Le dégât des eaux, lors d’une inondation par exemple, et autres liquides,

- Une tempête, la grêle ou les dégâts occasionnés par le poids de la neige sur les toitures,

- Les catastrophes naturelles,

- Un incendie ou une explosion,

- Les dommages électriques et la chute de la foudre,

- La survenance d’un bris de machines,

- Les actes de vol, vandalisme, de terrorisme et de sabotage,

- Les dégâts causés par les émeutes,

- Bris de glaces,

- Les dégâts provoqués par les appareils aériens et spatiaux.

Les assurances et la perte d’exploitation pour les entrepreneurs

Plusieurs possibilités d’assurance perte d’exploitation sont disponibles et le chef d’entreprise a notamment le choix entre :

- Souscrire une assurance perte d’exploitation de base, qui indemnisera la perte lié à la baisse ou l’absence de chiffre d’affaires et le remboursement des frais éventuels qui ont dû être engagé à cause du sinistre ;

- Souscrire des garanties complémentaires à l’assurance perte d’exploitation de base, pour être indemnisé sur les dépenses nécessaires au maintien de l’activité et sur les éventuels intérêts de retard que l’entreprise supporte à cause du sinistre.

Il incombera au dirigeant, en fonction de la taille de son entreprise, de son secteur d’activité et de son analyse sur les risques de son entreprise, de déterminer le niveau de garanties à fixer dans son contrat perte d’exploitation. Un audit préalable de la situation par un courtier en assurance professionnelle peut s’avérer, à ce titre, judicieux.

Exemples de sinistres pris en charge par la garantie pertes d’exploitation

Le sinistre que tout le monde redoute…

On ne le souhaite à personne et pourtant l’actualité en regorge… Les locaux de votre entreprise peuvent être sérieusement endommagés par un sinistre grave.

Quelques exemples où la garantie Pertes d’exploitation où votre assureur peut intervenir :

- Un incendie en cuisine ravage une grande partie de votre boutique et vous devez rester fermé plusieurs mois pour la remettre en état.

- Suite à des pluies diluviennes, une inondation saccage toutes les chambres situées au rez-de-chaussée de votre hôtel. Vous devez fonctionner plusieurs semaines avec seulement 50% de vos chambres et c’est la pleine saison touristique.

- Une tempête crée de gros dégâts à la toiture de votre entreprise. Pour réparer, vous devez rester fermé plusieurs semaines.

Pertes d’exploitation selon votre contrat d’assurance : quelle indemnisation ?

La garantie Pertes d’exploitation vous assure le versement, pendant une période définie au contrat, d’une indemnité compensatrice de votre perte de marge brute.

De plus, elle couvre également le remboursement des frais supplémentaires d’exploitation engagés à la suite du sinistre : location de matériels, installations provisoires, frais de publicité pour avertir la clientèle de la réouverture des locaux afin de redémarrer l’activité…

Et si votre établissement ne peut pas être reconstruit ?

Un sinistre peut avoir pour conséquence l’impossibilité absolue et définitive de poursuivre votre activité dans les locaux qui l’abritaient jusqu’alors (propriétaire refusant de vous relouer les locaux, impossibilité de reconstruire le bâtiment sur les mêmes lieux…)

Cette situation vous obligerait alors à réimplanter votre établissement dans un autre lieu, ce qui pourrait avoir pour conséquence par exemple :

- Une perte de clientèle.

- Un changement de la surface de votre établissement impactant votre chiffre d’affaires.

- Une hausse de votre loyer ou de vos mensualités de crédit immobilier (prix au m² plus important)…

Votre assurance peut alors prendre en charge tout ou partie de la perte de la valeur vénale de votre fonds de commerce résultant de ce déménagement forcé.

Pour information : en cas de perte totale du fonds de commerce suite à une réelle impossibilité à déménager l’établissement, l’assurance verse une indemnité à dire d’expert, calculée sur la valeur vénale du fonds de commerce avant le sinistre garanti.

Pertes d’exploitation : les garanties supplémentaires

Pertes d’exploitation suite à accident ou maladie

En cas de souscription de cette garantie spécifique, l’entreprise est couverte en cas d’accident des personnes assurées, déclarées au contrat (personnes concourant de façon déterminante au chiffre d’affaires de l’entreprise, dont vous-même.

Une garantie complémentaire permet de couvrir en complément la maladie.

Pertes d’exploitation après carence des fournisseurs

La garantie Pertes d’exploitation après carence des fournisseurs (y compris des sous-traitants, façonniers et transporteurs) peut intervenir en cas de sinistre dans leurs locaux affectant votre propre production et donc votre chiffre d’affaires.

Attention : Les Garanties Pertes d’Exploitation peuvent être souscrites dans le cadre des contrats d’assurance Multirisque Professionnelle MMA (Pertes d’exploitation en cas de sinistre assuré, Pertes d’exploitation en cas d’accident et en complément de maladie, Pertes d’exploitation en cas de carence de fournisseurs…).

Si vous êtes assuré, les prises en charge des assureurs sont faites en application des conditions, limites, exclusions de garanties et du montant des franchises qui sont précisées dans le contrat souscrit.

Attention aux conditions de l’indemnisation.

L’assurance pertes d’exploitation n’indemnisera l’entreprise qu’à la condition que cette dernière ait également souscrit une assurance couvrant pour un montant suffisant les dommages matériels directs causés par les événements garantis (incendie, explosion, dégât des eaux…).

L’indemnisation de la perte d’exploitation

La période d’indemnisation est fixée dans le contrat d’assurance perte d’exploitation. Le chef d’entreprise aura la charge de fixer cette période, en

estimant notamment le temps nécessaire qu’il lui faudra pour remettre sur pied son entreprises si un sinistre survient.

La période d’indemnisation fixée dans le contrat d’assurance perte d’exploitation dure généralement entre 1 et 3 ans.

Le chef d’entreprise devra se poser les bonnes questions pour déterminer la période d’indemnisation dont il souhaite bénéficier par le biais de son contrat d’assurance perte d’exploitation. En cas de survenance d’un sinistre, les interrogations suivantes pourront notamment être utiles dans le cadre de cette démarche :

- Risque-t-il d’y avoir du matériel à remplacer ? Si oui, combien de temps faut-il prévoir pour le remplacement ?

- L’entreprise devra-t-elle arrêter totalement son activité ou sera-t-il possible de continuer partiellement ?

- Le secteur d’activité est-il saisonnier ?

- Pouvons-nous changer notre mode de production, par exemple en sous-traitant certaines tâches, pendant la période de remise sur pied de l’entreprise ?

- Quel est notre délai de production d’un produit ? (dans le cas où les produits sont également détruits, il faut compter le temps nécessaire au remplacement du matériel endommagé, plus celui nécessaire à la production des produits).

Montants assurés par la garantie perte d’exploitation.

L’indemnisation qui compense la baisse ou l’absence de chiffre d’affaires prend la forme d’un remboursement, grâce à l’assurance perte d’exploitation, établi sur la base un montant qui correspond à la marge brute d’exploitation de l’entreprise. En cas de difficulté votre cabinet comptable est en mesure de vous fournir les informations nécessaires.

Pour votre information, Le calcul de la marge brute d’exploitation consiste à retrancher du chiffre d’affaires les charges variables et fixes de l’entreprise.

Bien entendu, il n’est pas évident de déterminer cette marge brute d’exploitation pour les années futures, et il est possible de prévoir, dans le contrat d’assurance perte d’exploitation, un ajustement de celle-ci (en contrepartie de cotisations supplémentaires).

L’apport du cabinet et du bureau d’études en ingénierie de J.D.T.G

Dommages matériels, incendie et pertes d’exploitation, préjudice économique etc…

Limitez l’impact et préservez la continuité de votre entreprise.

Une bonne identification des risques et des assurances adéquates peuvent faire la différence entre la faillite et la survie de l’entreprise.

Elles vont à la rencontre de licenciements forcés, de la perte de clients, de clauses contractuelles impliquant des amendes et d’une éventuelle perte de réputation.

Soyons honnêtes et clairs, même si vous mettez en place des mesures de prévention et une solide gestion des risques, le risque zéro n’existe pas et en tant qu’entreprise, vous n’avez jamais toutes les cartes en main pour faire face à un sinistre en toutes circonstances.

En effet, que faire si un incendie se déclare chez l’un de vos acheteurs, ou si la continuité de votre seul fournisseur est menacé par une inondation ou un autre risque ?

En d’autres termes : nous voyons clairement un glissement des risques internes vers les risques externes à l’entreprise.

Notre cabinet ou notre bureau d’études analyse volontiers ces risques pour vous afin que vous puissiez réagir rapidement au sein de votre entreprise, dans son environnement propre et/ou sur le marché des assurances.

Conseils en matière de risques et solutions en France et à l’international

J.D.T.G possède de nombreuses années d’expérience dans le soutien aux entreprises et aux organisations dans le domaine de la gestion des risques en matière de dommages matériels résultant d’un incendie, d’un cambriolage /vol, braquage, de la foudre, d’une inondation, d’un dégât des eaux etc. et de pertes financières qui en découlent suite à l’arrêt total ou partiel d’une activité professionnelle .

Nous aidons nos clients à garantir la continuité de leur entreprise d’une manière aussi optimale que possible. La prestation de services de J.D.TG s’entend également axée sur le mode de protection y compris personnel et familiale et de sécurisation le plus rentable possible des (futures) propriétés et procédures d’entreprise/industriels.

Exemple de possibilités non exhaustives :

– Identification et quantification des risques de l’entreprise,

– Stratégies de conception de programme d’assurances,

– Analyse des garanties nécessaires, y compris toutes les extensions de couverture telles que le bris de machine, le vol, les catastrophes naturelles, la législation sur la construction mais aussi la mise en demeure de fournisseurs, le terrorisme, etc.

– Définir les moyens de l’entreprise pour la détermination de sa propre rétention (= franchise),

– Risk engineering. Nos ingénieurs de risques (risk engineers) vous donnent des conseils professionnels en matière de prévention des risques, ils établissent votre profil de risque et identifient les risques auxquels votre entreprise est exposée. Ils vous accompagnent dans de nouveaux projets tels que les installations d’extinction automatiques (sprinklers), le choix de moyens de protection adéquats dans le cadre de la construction de nouveaux bâtiments et installations.

– Evolution du marché

– Programmes internationaux (respect de la législation locale, équipes, problèmes fiscaux, etc.)

– Encadrement et assistance en cas de sinistres, après que le dommage est survenu, en conseillant et en soutenant la prise de mesures pour limiter autant que possible les conséquences du sinistre. Ensuite, nous veillons à un règlement rapide et adéquat et au paiement du sinistre.

Solutions sur mesure en principal à l’international

Les solutions et assurances standard ne tiennent pas compte des finesses propres aux risques et activités de votre entreprise. Nous réfléchissons avec vous et nous recherchons la protection et la couverture les plus adéquates de vos risques avec nos partenaires exclusifs.

Dommages matériels (bâtiments, machines, équipements et stocks de marchandises)

Des assurances étendues offrent non seulement une couverture du risque d’incendie et d’autres types de dommages matériels mais également des dommages consécutifs à un incendie, la foudre, un cambriolage, un dégât des eaux, une collision, etc. Nous tenons compte des normes de construction qui deviennent de plus en plus strictes chaque année et du législateur qui exige qu’un bâtiment neuf soit érigé selon les nouvelles normes. Ces frais supplémentaires éventuels ne sont pas repris dans les assurances incendie standard.

Le Vol nuancé pour l’international

Une assurance en cas de vol est toujours une extension facultative d’une police d’assurance incendie existante ou d’un programme d’assurance incendie. L’assurance ne peut donc pas être contractée isolément (sauf pour l’argent et les valeurs). Si nous tenons compte de l’augmentation des vols et des primes (encore) concurrentielles sur le marché des assurances, nous ne pouvons que recommander de prendre cette extension de couverture.

Matériel informatique/électronique

Pour le matériel informatique et électronique, nous proposons un produit d’assurance avec une couverture Tous Risques Electroniques très étendue.

Impact sur l’activité (Pertes d’exploitation/pertes de bénéfices)

L’assurance pertes d’exploitation couvre les pertes financières qui sont la conséquence de dommages matériels couverts. Elle indemnise les frais fixes ainsi que la perte de chiffre d’affaires et du bénéfice net ainsi que tous les frais supplémentaires. En outre, elle intervient jusqu’à ce que votre situation financière soit redevenue telle qu’elle aurait été si le sinistre ne s’était pas produit.

NDBI (Non Damage Business Interruption)

Cette assurance vous protège contre une interruption partielle ou totale de l’activité à la suite d’un dommage ou d’un événement n’entrainant pas de dommages matériels aux biens assurés :

- Eruption volcanique avec propagation de cendres : les compagnies aériennes maintiennent leurs avions obligatoirement au sol et ne peuvent pas transporter vos produits finis vers leur destination.

- Menaces terroristes : votre événement ou festival ne peut pas avoir lieu ou votre chaîne d’approvisionnement est interrompue.

- Risques politiques

- Conditions climatiques exceptionnelles

- Grèves

- Cyber criminalité

Programmes d’assurance internationaux

Pour les entreprises actives à l’international également, J .D.T.G est un partenaire de choix pour bien défendre les intérêts de celles-ci en matière d’assurance. Grâce à son réseau international de partenaires assureurs, avocats spécialisés, J.D.T.G dispose des connaissances et de l’expérience nécessaires dans l’établissement et le traitement de programme d’assurance property /dommages.

Votre cabinet J.D.T.G pour entreprises TPE – PME

Terrorisme et perte d’exploitation: quelle couverture pour les entreprises ?

Ceci est une simple approche, notre expérience est spéciale en la matière nous consultez.

Définition d’un acte terroriste, attentats NBCR, clause d’exclusion, modélisation : voici quelques éléments pour aider une entreprise à avancer sur la question de son exposition au risque terroriste et son éventuelle couverture.

S’il existe bien une définition du terrorisme dans le Code pénal français, en pratique on ne retrouve pas de définition commune ou de critères récurrents.

De quoi parle-t-on quand on parle du terrorisme ?

En définition : Le terrorisme peut être le fait d’individus ou de groupes, d’organisations non étatiques de l’emploi de la terreur à des fins idéologiques, politiques ou religieuses. Ensemble d’actes de violence (attentats, assassinats, enlèvements, prises d’otages, sabotages, etc.) pour créer un climat d’insécurité, pour exercer un chantage sur un gouvernement, pour satisfaire une haine à l’égard d’une communauté, d’un pays, d’un système.

Le terrorisme reste la priorité du renseignement au niveau international à des niveaux différents en fonction des risques pays. En France selon nos informations il représente environ 40% des activités du renseignement.

– En remontant jusqu’à 2002, les « grandes » années en termes de nombre d’actes terroristes sont 2009, 2010 et 2011, là où bien évidemment ce sont 2015 et 2016 qui sont les plus marquantes en termes de nombre de victimes.

– « Le nombre d’actes n’a pas augmenté sur les dernières années, mais leur nature a évolué, Avant le terrorisme visait une cible précise et de haute valeur; désormais le but est de faire le plus grand nombre de victimes ».

Les attentats NBC et NBCR, quelle réalité ?

NBCR pour nucléaire, biologique, chimique et radiologique. Ces actes existent : Les attaques au gaz sarin au Japon (1994 et 95) ou bien encore les lettres à l’anthrax en 2001 aux USA (les seuls coûts de décontamination ont été évalués à plusieurs centaines de millions de dollars). Et d’autres ont bien sûr été évités (contamination de sources…).

Les réponses du marché de l’assurance

Ces réponses sont de trois types :

- Des pools nationaux (couvrant dommages directs et consécutifs),

- Des contrats terrorisme (privé et qui peuvent intervenir en complément des pools)

- Des garanties complémentaires.

Sur ce marché de l’assurance, la France fait encore jouer son exception, puisque « le Gareat, créée en 2002 ce pool risque (s) permet d’accéder à un système de réassurance et de garantie de l’État, est le seul pool à avoir accès à une garantie d’État illimité ». Et si l’assurance terrorisme est obligatoire en France (comme en Espagne d’ailleurs), recourir au pool ne l’est pas toujours: ainsi le recours à Gareat ne l’est pas.

Dans d’autres pays Européens tel L’Italie, pas de garantie d’État, pas de pool ; un système d’assurance exclusivement privé.

Les trois garanties supplémentaires sur le marché concernent :

- La menace (perte d’exploitation par suite d’une évacuation par exemple) ;

- Loss of attraction (perte d’exploitation car un acte terroriste est intervenu dans un certain rayon de proximité)

- Active assaillant(attaque sur personne physique, dommage…d’où perte d’exploitation) ; elles peuvent être proposées soit en extension d’un contrat terroriste soit en contrat séparé.

Quelle lecture, interprétation du contrat d’assurance ?

Dans les contrats d’assurance dommages classiques, il convient d’avoir une lecture précise du libellé de la clause d’exclusion du terrorisme : en règle générale le terrorisme en France va être assuré mais en annexe ce qui n’est pas sans conséquence quant à l’articulation avec d’autres garanties.

Les décisions administratives (protection)

Vous avez également la possibilité de demander à votre assureur une protection supplémentaire contre les décisions administratives pouvant avoir un impact négatif sur votre Chiffre d’Affaires telles qu’une fermeture administrative (si vous n’en êtes pas la cause) ou bien même des travaux de voirie.

Avertissement : Seules quelques mutuelles d’assurance proposent cette garantie, dans le cadre de son contrat d’assurance multirisque commerce.

La majorité des contrats d’assurance perte d’exploitation prévoient une clause « d’ajustabilité » pour permettre une couverture optimale de votre activité.

Il est nécessaire d’augmenter ou de diminuer le capital assuré en fonction des facteurs internes (amélioration de la productivité, campagne publicitaire, lancement d’un nouveau produit, etc.) et externes (environnement économique).

Pour pallier les insuffisances éventuelles de cet ajustement, soit du fait d’une évaluation erronée de la marge brute, soit du fait d’événements imprévisibles au moment de la souscription du contrat d’assurance par l’entreprise, il existe des formules de « rattrapage».

L’ajustabilité

La plupart des contrats d’assurance d’entreprises comportent une clause d’ajustabilité qui prévoit une majoration automatique de 20 % de la marge brute déclarée moyennant une régularisation de la cotisation à la fin de l’exercice.

Cette régularisation donne lieu à un rappel de cotisation ou à une ristourne.

La dérogation conditionnelle à la règle proportionnelle

En cas de garantie insuffisante, le remboursement n’est pas intégral : l’assureur applique la règle proportionnelle, à moins qu’il n’y ait renoncé dans le contrat d’assurance de l’entreprise. La plupart des contrats d’assurance comportent un abandon de cette règle en contrepartie d’un complément de cotisation.

Avertissement : L’ajustabilité et la dérogation conditionnelle à la règle proportionnelle sont deux formules qui ne peuvent pas se cumuler dans un même contrat d’assurance.

Les limitations

A l’issue d’une analyse de risque menée en concertation avec l’assureur, il est possible de prévoir contractuellement une limitation de l’indemnisation d’assurance.

Les moyennes ou grandes entreprises peuvent être concernées si elles possèdent plusieurs établissements à activités indépendantes, au moins en partie ; en cas de sinistre, l’entreprise n’est pas totalement touchée et la baisse du chiffre d’affaires est alors partielle.

Dans ce cas, l’indemnité versée est inférieure au montant des sommes assurées : elle correspond à la perte d’exploitation maximale (PEM) dont le montant est fixé contractuellement.

Les franchises

La franchise a pour conséquence de laisser une partie des dommages à la charge de l’assuré. Dans les contrats d’assurance d’entreprises, il existe plusieurs formules de franchise exprimées en durée, en valeur, ou en pourcentage de la marge brute ou de l’indemnité.

Approche du coût d’une assurance perte d’exploitation ?

Le montant de la cotisation tient compte de 5 éléments :

- De la nature de votre activité et de votre structure,

de la nature des activités et de la structure des unités de fabrication (études des ateliers ou des machines qui sont d’éventuels goulets d’étranglement, du matériel de remplacement et des possibilités de dépannage, plan de continuité d’activité, …), ainsi que des protections contre l’incendie,

- du taux applicable à l’assurance de dommages directs de l’entreprise

(incendie, bris de machine, etc.) ;

- De votre chiffre d’affaires prévisionnel,

La cotisation est tout d’abord calculée sur le capital prévisionnel, puis réajustée chaque année en fonction du montant de la marge brute réelle.

- De la période d’indemnisation souhaitée,

(elle est au minimum de douze mois en incendie-explosion).

De différents coefficients liés à la durée d’interruption de l’activité, à la limitation contractuelle d’indemnité… ;

- De vos extensions de garantie,

Soit sous formule de pack dans certaines compagnies, ou sur proposition unitaire telle que risque d’une décision administrative, (hors sanitaire et autres cas)

Approche simple du calcul du montant de l’indemnité de perte d’exploitation

Le montant de l’indemnité perte d’exploitation se calcule à partir de la marge brute d’exploitation du dernier exercice fiscal ou du prévisionnel.

Par exemple cas d’une entreprise du BTP sinistrée en incendie : notre conseil, Le recours à votre cabinet comptable est de préférence requis.

Calcul simulé : Si votre Chiffre d’Affaires du dernier exercice fiscal est de 1 500 000 €, et que vos charges variables sont de 900 000 €, alors votre marge brute s’élèvera à 600 000 € (soit 1, 500.000 € – 900.000 €).

Si vous prévoyez une croissance de votre Chiffre d’Affaires (et de vos charges variables) de 15%, (+ 225.000 €) alors votre marge brute prévisionnelle durant l’année N+1 s’élèvera à 690.000 €

(soit 1 725 000 € – 1 035 000 €).

Il vous faudra assurer votre capital pour un montant minimum de chiffre d’affaires de 1 725 000 € et votre marge brute sera estimée à 690 000 €.

La marge peut varier en fonction de la croissance prévue pour l’année suivante ainsi qu’en fonction du contexte économique.

Il doit ici être tenu compte du décalage comptable entre le dernier exercice clos et la fin de la période potentielle d’indemnisation en cas de sinistre.

Assurance perte d’exploitation & catastrophe naturelle analyse des possibilités d’une indemnisation dans le cadre de pandémie comme le Coronavirus – Covid 19 de mars 2020, en France, qui forcément sous quelques autres formes se reproduira dans les années à venir.

Question / approche d’une réponse :

L’assurance perte d’exploitation peuvent-elles jouer dans le cadre d’une pandémie comme le Coronavirus – Covid 19 ? Notre principale priorité porte sur les TPE et PME cible de 1 à 25 salariés.

Les autres entreprises ayant des moyens de faire valoir leurs droits et des assurances parfaitement claires sur leurs risques protégés.

Suite à la prise de mesures drastiques de confinement (près de 3 mois) par le gouvernement français, touchant de nombreuses entreprises dans leur activité, les conséquences s’avèrent loin d’être anecdotiques pour l’économie française. Notamment, la perte d’exploitation des entreprises risque d’être fatale aux TPE / PME.

Les TPE, naturellement, s’interrogent sur l’éventuelle mise en cause de leur assurance perte d’exploitation. Un grand nombre d’assurances proposent à leurs clients entreprises

l’« assurance perte d’exploitation », notamment dans le cadre de catastrophes naturelles.

Mais ! l’assurance perte d’exploitation peuvent-elles jouer dans le cadre d’une pandémie comme le Coronavirus – Covid 19 ?

Analyse : En quoi consiste l’indemnisation des entreprises et des commerces en cas de catastrophe naturelle. Nous agissions ici en notre qualité d’expert technique avec les connaissances juridiques des contrats liés au droit des assurances.

Aux termes de l’article L 125-1 du code des assurances :

« Les contrats d’assurance, souscrits par toute personne physique ou morale autre que l’Etat et garantissant les dommages d’incendie ou tous autres dommages à des biens situés en France, ainsi que les dommages aux corps de véhicules terrestres à moteur, ouvrent droit à la garantie de l’assuré contre les effets des catastrophes naturelles, dont ceux des affaissements de terrain dus à des cavités souterraines et à des marnières sur les biens faisant l’objet de tels contrats.

En outre, si l’assuré est couvert contre les pertes d’exploitation, cette garantie est étendue aux effets des catastrophes naturelles, dans les conditions prévues au contrat correspondant.

Sont considérés comme les effets des catastrophes naturelles, au sens du présent chapitre, les dommages matériels directs non assurables ayant eu pour cause déterminante l’intensité anormale d’un agent naturel, lorsque les mesures habituelles à prendre pour prévenir ces dommages n’ont pu empêcher leur survenance ou n’ont pu être prises. »

Donc, pour que l’entreprise soit couverte de ses pertes d’exploitation en cas de catastrophe naturelle,

Il faut (3) trois conditions :

- Il faut tout d’abord que l’entreprise assurée ait souscrit à l’assurance perte d’exploitation couvrant les catastrophes naturelles

- Ensuite, il faut que la catastrophe naturelle soit constatée par un arrêté interministériel publié au Journal officiel

- Enfin, il faut que l’entreprise ait déclaré son sinistre dans les 10 jours de la publication de l’arrêté de catastrophe naturelle au JO

Théoriquement : Si ces 3 conditions sont remplies, l’entreprise pourra actionner son assurance perte d’exploitation catastrophe naturelle.

Seulement, dans la majorité des contrats, seuls les locaux, machines et matériels sont assurés. Donc, en cas de catastrophe naturelle, seuls seraient prises en compte les pertes d’exploitation de l’entreprise liées aux dommages causés aux locaux, matériels et machines de l’entreprise, c’est-à-dire la perte de chiffre d’affaires liée à leur indisponibilité.

En conséquence, et même si par extraordinaire, le coronavirus – covid 19 serait considérée comme une crise sanitaire qui rentrerait dans la case « catastrophe naturelle », les biens assurés (locaux, les machines) n’ayant a priori subi aucun sinistre ou dommage, la baisse du chiffre d’affaires des TPE liée à la crise sanitaire ne serait fort probablement pas couverte par les assureurs.

De surplus, et en tout état de cause, les contrats d’assurance excluent souvent expressément la pandémie de leur contrat d’assurance.

5 ) Préjudice économique

Une approche de la notion de préjudice économique,

Nous limitons notre approche à l’économie hors atteinte à une chose ou à une personne.

« Un préjudice économique lié à une activité économique de production ou de service».

Notre code civil (Français) envisage la responsabilité civile sous ses volets contractuel et délictuel ; une fois la faute établie, il suffit de rechercher le préjudice qui en est résulté et, pour le juge, d’appliquer le principe de la réparation intégrale. S’agissant du préjudice économique, les notions issues de ce code sont suffisamment générales pour qu’il exerce une fonction normative ; ses composantes, le gain manqué et la perte subie évoqués au code civil, sont classiquement mobilisées. Complexité en matière économique.

Le préjudice économique est un préjudice lié à une activité de production ou de service. Sa réparation nécessite la démonstration, par la victime, d’une faute, d’un préjudice direct et certain et d’un lien de causalité entre les deux.

le préjudice commercial, financier, boursier, le préjudice résultant de la rupture brutale d’une relation commerciale établie, de la contrefaçon d’un droit privatif, le trouble concurrentiel, le trouble commercial résultant de faits de concurrence déloyale, la désorganisation de l’entreprise par divers moyens, l’atteinte à la réputation consécutive au dénigrement, le parasitisme, plus largement le dommage à l’économie en cas d’ententes illicites ou d’abus de position dominante et le préjudice économique individuel né d’infractions au droit de la concurrence, le préjudice consécutif aux effets d’ombrelle sur les prix ou à des pratiques commerciales tendant à fausser déloyalement le jeu de la concurrence visées par les codes de commerce (ventes à perte) et de la consommation (publicités trompeuses, fraudes)…

Rappelons que nous intervenons uniquement dans des prérogatives liés à nos métiers et à nos connaissances, compétences juridiques. Donc certains préjudices, sont réservés à la connaissance de juridictions spécialisées (avocats)

La nécessaire identification par le juge ou par la compagnie d’assurance si le risque est assuré du préjudice économique réellement subi et ce dans tous les cas de figure.

Soumis au principe de la réparation intégrale, le juge doit parvenir à une évaluation en termes de gains manqués et de pertes subies. Il lui incombe de déterminer la situation normale, celle qui aurait existé en l’absence du fait dommageable, et la situation réelle qui s’est produite à cause dudit fait.

Mais la nécessaire détermination du préjudice réellement subi l’amène à tenir compte d’éléments distincts du fait dommageable lui-même. Tels la capacité de production ou de vente de l’entreprise victime, la période d’observation, les coûts évités et les dépenses induites, une possible interaction de causes aux effets préjudiciables, le contexte économique général ou encore l’écoulement du temps introduisant la question de l’actualisation du préjudice…

Le principe sus-évoqué et la complexité de la matière le conduisent donc à comparer les deux situations précitées mais aussi à placer le litige dans son contexte économique.

L’appréciation des préjudices économiques (sans être exhaustifs)

Cela permet d’admettre un principe de préjudice. Reste à la victime présentant une demande indemnitaire à justifier de l’étendue du préjudice invoqué.

- Tous les préjudices sont a priori réparables dés lors qu’ils découlent directement d’une faute selon notre code civil dans le domaine contractuel.

- Action en concurrence déloyale, également fondée dans notre Code civil,

- Le préjudice économique résultant d’une perte de chance, également fondée dans notre Code civil,